根据深圳交易所(下称“深交所”)的信息显示,八马茶业向深交所提交材料并于2021年4月15日被受理,深交所于2021年5月12日下发了审核问询函,八马茶业作为发行人,与其保荐机构、申报会计师和发行人律师,于2021年9月1日提交了书面回复报告。

笔者从保荐机构提交的报告看到,深交所审核问询函的问题包括30类共140来个,涉及企业定位、历史沿革和经营的方方面面,报告长达633页!申报会计师的回复报告长达505页,发行人律师的书面回复报告为307页。

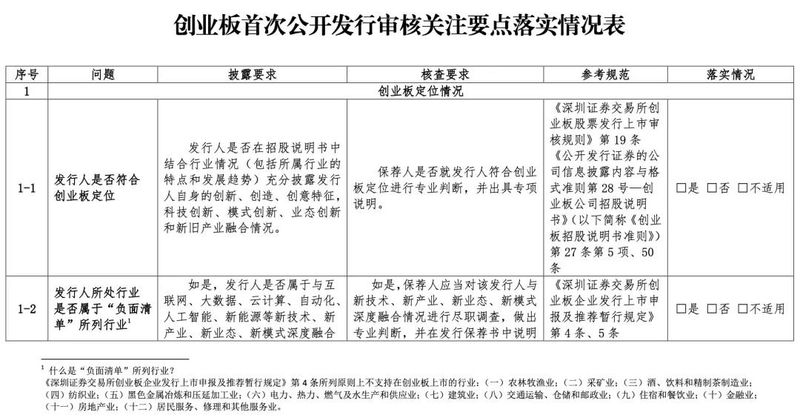

深交所于2020年6月12日发布了《深圳证券交易所创业板股票发行上市审核规则》,并于2021年7月23日发布了《深圳证券交易所创业板发行上市审核业务指南第2号——创业板首次公开发行审核关注要点》。深交所的问询,无疑属于依据相关规则的常规作业,对所有拟在深交所创业板上市的企业一视同仁,同时也理应会结合企业具体情况提出具体问题。

我们来看看保荐机构回复报告的封面及目录:

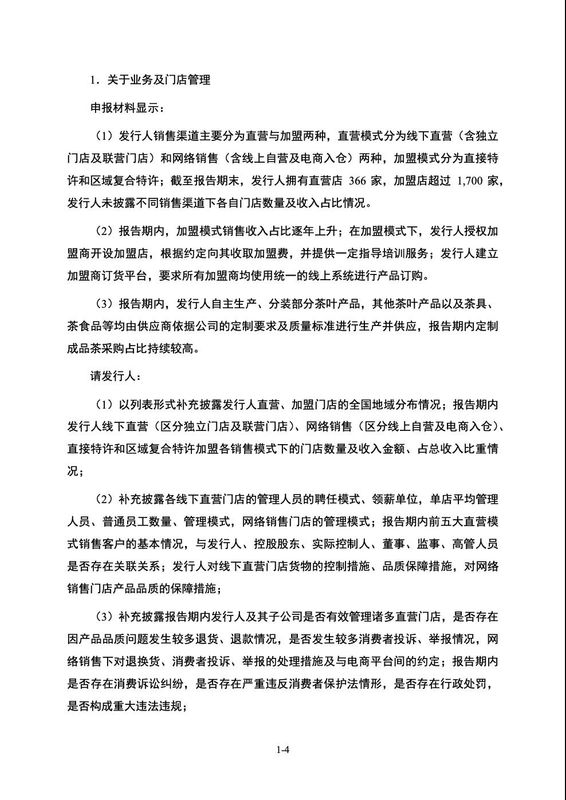

下面为关于业务及门店管理的9个问题:

下面为关于创业板定位的5个问题。其中:

申报材料显示:

发行人是一家知名的全茶类全国连锁品牌企业,主要从事茶及相关产品的研发设计、标准输出及品牌零售业务。根据《上市公司行业分类指引》,发行人所处行业为“零售业”,根据《国民经济行业分类》,发行人所处行业为“食品、饮料及烟草制品专门零售”。

《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》第四条“负面清单”包括:“(三)酒、饮料和精制茶制造业”,发行人及中介机构认为发行人不属于《创业板推荐暂行规定》原则上不推荐申报的情形。

所以,深交所请发行人:结合《国民经济行业分类》中关于“酒、饮料和精制茶制造业”及“食品、饮料及烟草制品专门零售”的具体规定,以平直易懂的语言补充披露两者的区别;报告期内发行人自行开展茶叶精制加工产生收入的金额及占比情况,由茶叶精制加工产生的收入与零售产生收入是否可明确区分;结合上述内容,补充披露发行人及中介机构认为其属于所属行业为“零售业”而非“精制茶制造业”的合理性。

就这样一组问题,报告就花了40多页来加以说明。

以上这些问题,回复起来是不是都需要费点儿心思呢?而这仅仅是这份报告中的两类十来个问题,还有28类100多个问题在等着呢。

看完了这份报告,你可能对于茶企上市的难度就有个大概了解了。

看完这份报告,对于将来有志于在中国资本市场IPO的茶企可能也有一定借鉴意义。

平心而论,就目前中国茶业现状而言,能向中国证监会及其相关机构提交材料并被受理的茶企,总体而言都可说是属于行业前列的企业。这些企业,在其发展过程的某一阶段,选择谋求上市,以借助资本市场的力量进一步发展,本身值得尊敬,更无任何可厚非。

只不过,中国证监会及其相关机构,对于企业IPO有相应要求与规定,有志于IPO的茶企也概莫能外,茶企也只能适应这一规则,而不可能指望网开一面。在《深圳证券交易所创业板发行上市审核业务指南第2号——创业板首次公开发行审核关注要点》中,就列举了42类问题。如:

所以,问题无非是,如果你选择通过IPO对接资本市场,那就符合其规则。如果你不选择通过IPO对接资本市场,那就按照自己目前的方式向前走亦无不可。

从基本道理而言,所有IPO的根本,无非是你做出了一个经得起市场考验或有想象空间的商业模式,有机会更进一步发展,于是争取通过IPO来获得更多资本支持,将蛋糕进一步做大,同时也给股东理想的回报。所以,真实性、规范性、可持续性自然就是题中之义了。至于可能有些歪门邪道的IPO或者IPO之后走歪了,就不在此讨论了。

为致力于IPO的茶企鼓掌!

原创:邓增永

来源:茶业管理评论,信息贵在分享,如涉及版权问题请联系删除

暂无评论